请登录查看大图。42+万用户选择下载看福清App享受全功能!

您需要 登录 才可以下载或查看,没有账号?立即注册

|

|

x

海底捞营收涨了,股价却跌了。

7月25日晚,海底捞餐饮股份有限公司(以下简称“海底捞”)发布2021年中期业绩预告,营收利润双线上涨。报告指出,预计上半年实现收入约200亿元,相比去年同期的98亿元增长约104%;净利润约为0.8亿-1亿元,相比去年同期的净亏损约9.65亿元,实现扭亏为盈。

对于从疫情后就陷入增长困境的海底捞,这本是一个向好的讯号。但吊诡的是,业绩预告公布后其股价却出现断崖式下跌。7月26日,海底捞以36.9港元/股低开,随后一路下探,截至收盘跌幅为16.69%,最低跌至29港元/股。

海底捞股价走势 图源:富途牛牛

不久前的2月,海底捞的股价还一度高达85.75港元,最高市值4544.75亿港元。截至发稿前,海底捞股价已跌至27.85港元,最新市值为1520.33亿港元。

不到5个月的时间,市值蒸发超3000亿港元,海底捞股价为何出现大跳水?“火锅茅”的增长神话破灭了?

盲目扩张推倒多米诺骨牌

不可否认,海底捞的暴跌有外部环境的影响。

近日,政策对教育、互联网等行业强力监管,港股惨遭连锁效应。阿里健康、京东健康、网易、腾讯等大型科技股全线跳水,哔哩哔哩、奈雪股价跌破超10%。截至7月27日收盘,恒生指数跌4.22%,恒生科技指数跌7.97%,创指数历史新低与单日最大跌幅。

一时的断崖式下跌或许可以归因于港股集体跳水,但海底捞股价长期持续性走低,根本原因是自身增长陷入了困境。

今年3月,海底捞披露了2020年业绩公告,营收286亿元,同比增长7.8%。但增收难增利, 3亿的净利润相比2019年同期下降86.8%。

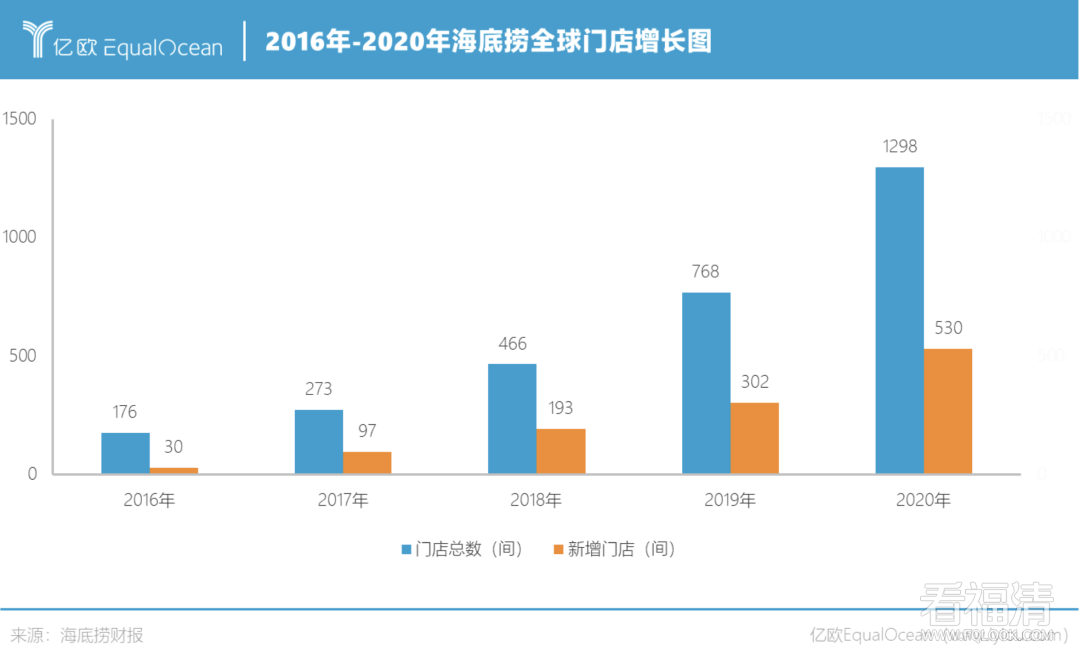

导致这一现象的直接原因,是海底捞疫情后激进的开店策略。财报显示,2020年海底捞的门店数量是1298家,这项数据在2019年是768家。在新冠疫情爆发、反复、常态化的2020年,海底捞毅然选择逆势扩张,一年开了530家新店。

扩张必然会直接拉动营收上涨,但新店只有熬过回报周期后才会开始盈利,海底捞增收不增利的现象便不难理解。

逆势扩张源于创始人张勇过于乐观的判断。他认为疫情在2020年9月基本可以结束,提前布局可缩短企业“恢复期”,以较快速度与较好姿态迅速投入战场,争夺“报复性消费”的顾客。

这也是与对手拉大差距的好时机,线下店关店不断,好地段物业放低身价招商引资,此时提升市占率的性价比很高。

但张勇低估了疫情的反复性。实际的情况是,疫情在反弹与缓解之间反复横跳,报复性消费迟迟未到,消费者捂紧了手中的钱袋子。疫情下,新店的回本周期被拉长,囿于扩张速度陡然上升,人才储备难以跟上,新店的成熟期相应更长。

海底捞就像一个抄底失败的股民,寄予厚望的新店如今成了累赘。

海底捞在今年6月的交流会上也确认了外界的猜想:新店回本周期比2019年要长。中信证券调研显示,新店打平时间由2019年的4个月延长至2020年的7个月左右。

张勇在交流会上也坦然承认了判断失误:“我对趋势的判断错了,去年6月我做出扩店计划,当我意识到问题时已经到了今年1月,等我做出反应时已经3月了。”

盲目扩张延长了海底捞的危机期,预期之外的成本需要填补,牵扯了海底捞恢复速度与精力。

尽管2021年中期财报由亏转盈,但并未达到海底捞自身与外界预期。海底捞在预期财报中表示:“2020年下半年及2021上半年,新开门店达到首次盈亏平衡并实现现金投资回报的时间长于往期,该业绩并不能达到本公司管理预期。”

中信证券也在研报中提出,海底捞2021H1营收低于机构此前预期的220亿元,净利润低于预期的10亿元左右。参考未受疫情冲击的2019年同期的营收117亿元、净利9.1亿元、销售净利率约为7.8%,2021年同期的销售净利率为0.5%,差距明显。

顾客涨价 员工涨薪

舆论上,近两年海底捞也经历了自创立以来最大的口碑滑铁卢。

2020年4月,消费者发现海底捞堂食价格上涨,具体到商品上,一份现炸酥肉由28元涨至44元。海底捞回应称受疫情影响成本上涨,遂调整部分菜品价格,整体价格上涨幅度控制在6%。不过消费者并不买单,未能扛住大家的“口诛笔伐”,海底捞很快致歉并表示恢复原价。

自此之后,海底捞一举一动都能牵动消费者神经。“乌鸡卷中吃出塑料片”事件还未平息,“筷子被检测出大肠菌群”的食品安全问题又引来新一轮声讨,口碑下滑已成定局。

即便如此,海底捞依然在试探从消费端控制成本。今年3月,海底捞将原本免费赠送的牛肉粒列入收费菜单,并以植物蛋白“味伴侣”作替代。“海底捞牛肉粒变素”的话题因此冲上热搜,不少消费者感叹“灵魂没了”,海底捞再次陷入舆论漩涡。

口碑滑坡、负面缠身,海底捞正在失去用户。

张勇对此似乎并不担忧。他认为消费者很难洞察,“说海底捞不好吃,可能是嫌价格贵”。交流会上,张勇还揶揄自己不花钱长期占据各大头条,别人想上都上不了。

但张勇不止一次对外界强调,海底捞业绩下降的核心问题出在内部管理上。

餐饮属于劳动密集型行业,注重服务精细化的海底捞人员密集度更高于平均线。海底捞在交流会上并未给出明确的“单店平均员工数”,但在解释人才储备问题时举了个例子:“去年我们开了500家店,每家店按100名员工算共需要5万多新员工。”

张勇很注重用薪资激励员工,海底捞的薪资在业内也具有竞争力。据媒体报道,海底捞的基层员工按工作年限、能力分为新员工、二级员工、一级员工、劳模员工,基本薪资为4000-6000元;大堂与后堂经理月入过万,普通店长月薪3-5万,店长兼巡店教练年薪100万-300万。一级员工以上可领当月分店利润分红,还包括话费、父母补贴等补助。

从2020年第三季度起,海底捞还全面上调了大陆门店一线员工的基础工资,根据各地情况每月增加200-1600元不等,以缓解人手短缺现状,稳定军心。

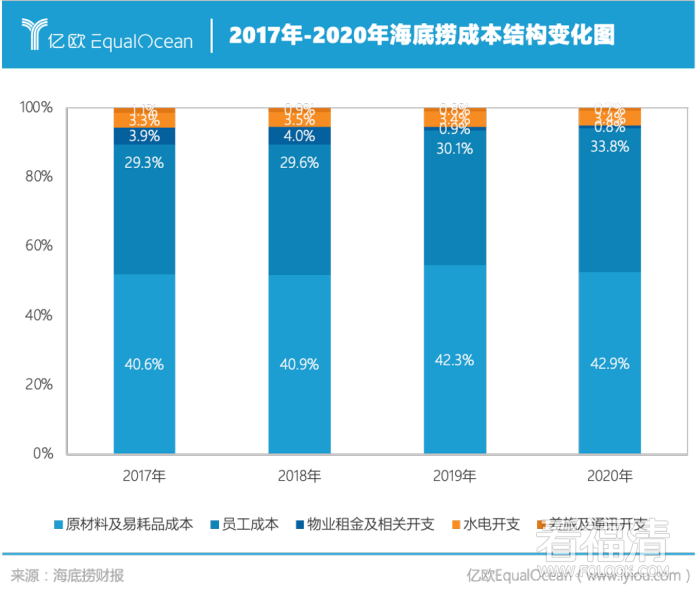

海底捞的人工成本也因此不断攀升。2020年财报显示,其人工成本为96.77亿元,相比2019年的79.93亿元增长了21.1%,所占收入百分比由2019年的30.1%上升至33.8%,仅次于占比42.9%的原材料成本。

值得注意的是,原材料成本的增长幅度为9.1%,还不及人工成本增长幅度的一半。

今年5月,海底捞再度“宠爱”员工,拿出1.59亿股份奖励管理层、区域统筹教练、部分家族长及餐厅经理、部分业务及技术骨干等1500余名员工与多名顾问。“宠爱”背后,是海底捞通过对核心员工实行利益绑定以刺激员工内生力的意图。

劳动密集型企业的门店管理模式大致可分为两种:“中央集权式”与“地方分权式”,前者强化总部弱化门店,后者会给予门店充分的自主权。海底捞更类似后者。

“下放权限”的优势是能充分调动员工的主观能动性,门店经营会紧随周边消费客群而变;难点是非常依赖成熟员工,对企业的人才培养体系要求高,会限制门店的复制速度。疫情后大步扩张的海底捞,就深刻体会到人才上的捉襟见肘。

更深层次的问题在于,海底捞很难建立起一套科学的制度去运转庞大的组织架构。

张勇也总结了海底捞管理上的难题:制度化管理、流程化操作、跟踪式监督、数据化考核。他举例:把翻台率定为考核指标,员工会拼命做高翻台率,但会影响消费者体验;降低翻台率,拉新率又出现问题;把拉新率、复购率加入考核指标,经营指标又差了;提升经营指标,消费者复购意愿又降低了。

海底捞目前无法做到用一套制度平衡以上各项指标,张勇也坦言这些问题将来也不一定能解决。但寻求扩张、追求门店密度的海底捞,又亟需一套完善的制度去维系企业经营的稳定性。

这是张勇的难题,也是海底捞的矛盾。

恢复期格外漫长

当媒体问到“海底捞是否会维持业绩持续增长”,张勇直率回复“我作为海底捞最大的股东,是不抱有希望的”,令人大跌眼镜。

但联系上下语境可以看出,他是站在企业发展历程的宏观视角,认为持续性增长不符合商业客观规律。“任何企业都不会持续增长,苹果、亚马逊、特斯拉……”

但从爆红到走下坡路,海底捞的增长周期不过5年时间,相比企业增长周期论,海底捞下滑的问题更多源于自身。

将视线聚焦在海底捞的经营数据上,会发现一些隐忧已经开始显露出来。

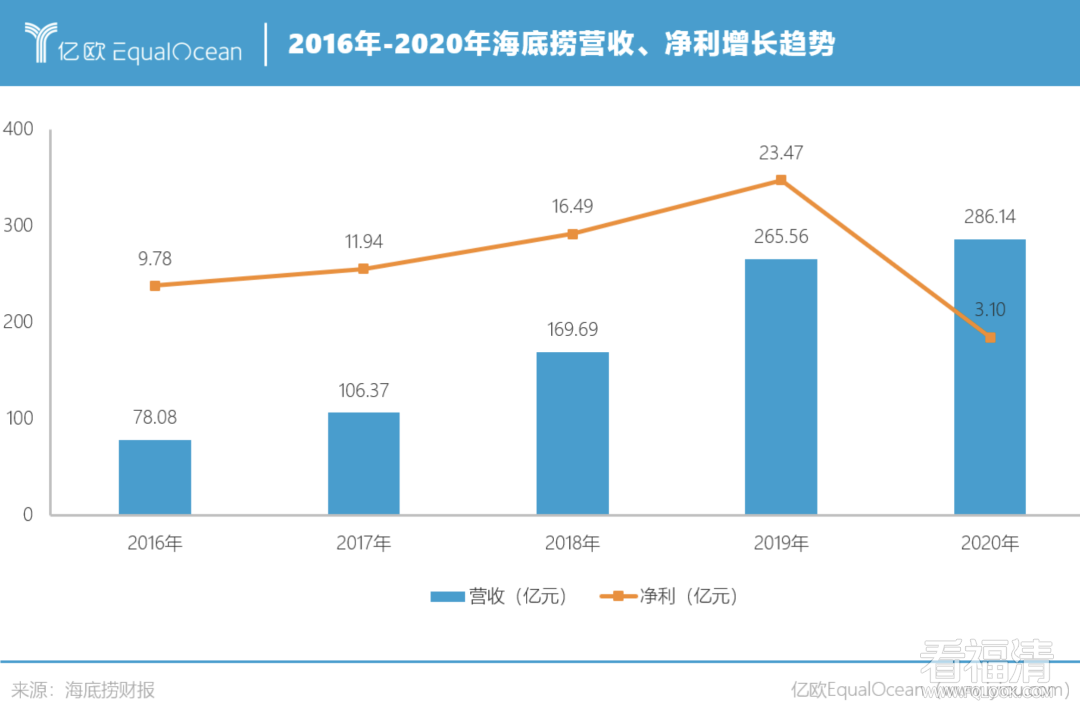

抛开疫情严峻的2020年不谈,2016-2019年,海底捞营收分别为78.08亿元、106.37亿元、169.69亿元、265.56亿元;净利润分别为9.78亿元、11.94亿元、16.49亿元、23.47亿元。两项指标均稳中有升,看似进入稳定增长期。

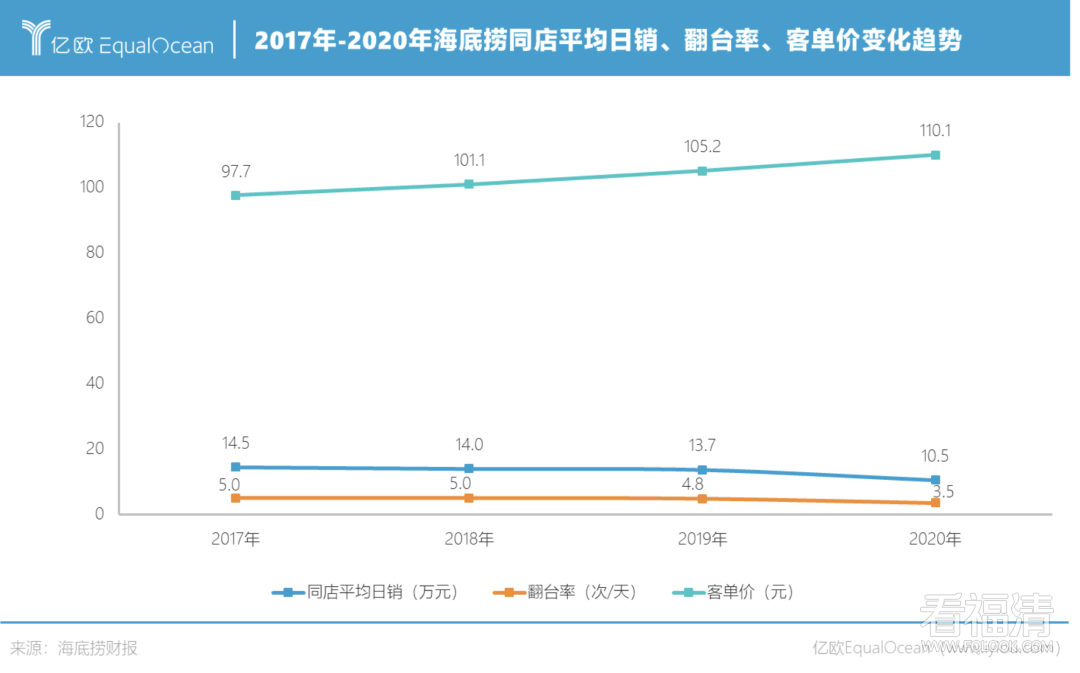

但细看财报会发现,个别数据出现了相反的走向。例如,同店(经营满300天的成熟门店)平均日销售额由2017年的14.5万元一路下降至2019年的13.7万元,翻台率从5降到2019年的4.8。

翻台率是餐饮业的核心业务指标,能反映门店客流、推算营收和利润。

翻台率下降意味着海底捞的单店客流减少、同店经营效益下滑,对于客流至上的餐饮业来说,无疑是一个危险的讯号。

张勇曾表示,当翻台率降低到4.5时,拉新会出现问题。中信证券推测,海底捞今年上半年的翻台率或为3.1+,低于预期3.3+,正因翻台率承压,导致营收与利润不及预期。

2021中期业绩预告公布后,中信证券、东北证券、东吴证券等多家机构下调了海底捞今年的营收、净利、翻台率等各项关键指标预期,对海底捞今年以内的表现并不乐观。

或许正因为不相信“持续性增长”,也意识到在品牌多元化竞争下主业也许会出现后劲不足等问题,早在颓势显露之前,海底捞就开始进行战略调整。

一方面不遗余力地拓展新业务,目前已经成批孵化出“饭饭林”、“秦小贤”、“捞派儿有面”、“制茶乐园”等多个快餐品牌,涉及面、米线、盖饭、甜品、茶饮等多个细分赛道。但这些新品牌均处于起步试水阶段,还并规模化产出,成效甚微。

另一方面转移实体店布局重心,向二、三线城市下沉。2020年财报显示,海底捞在一线城市的门店数量是255,在二线城市、三线及以下城市的门店数量分别是499、451,几乎是一线城市的两倍;二、三线城市的营收已经成为海底捞总收入的主要构成部分,占比为70.4%。

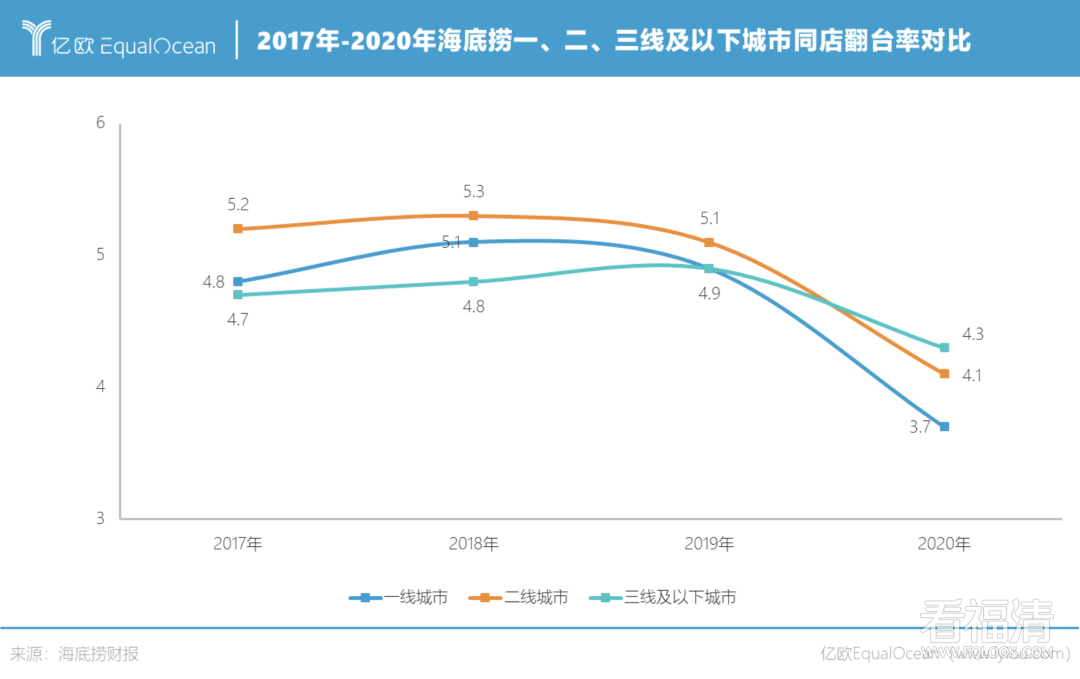

从同店平均翻台率来看,二线城市也连续4年领先一线城市。值得注意的是,三线及以下城市4.3的翻台率首次超过了二线城市4.1的翻台率,这也验证了海底捞方向转移的正确性。

但在下沉市场,海底捞也有隐忧。从2018年起,海底捞的客单价平均每年上涨4-6元;2020年,海底捞客单价最低的三线城市也由94.9元迈过百元大关。人均客单价过百的海底捞,在下沉市场并不具备价格优势,二、三线城市消费者是否会产生持续性复购?

这些问题,海底捞还需要花时间去验证。

更紧迫的是,大众对海底捞的信心也在随着其业绩走向一降再降,海底捞亟需一次“达到预期”的翻身仗,向资本市场证明“宝刀未老”。

文|王跃霞 |